Casino Skatt i Norge

Om det er et tema som kan være forvirrende i Norge, så er det casino skatt. Her skulle man gjerne tro at det er et klart regelverk for når man skal betale skatt, men så enkelt er det altså ikke. Det er blant annet forskjell på gevinster vunnet fra Norsk Tipping og andre spillselskaper, samt størrelsen på disse. Derfor har vi laget en enkel guide som skal svare på alt du trenger å vite om skatt av casino gevinst, samt når du må belage deg på å betale.

Casino Skatt Oversikt

| Oversikt | Detaljer |

|---|---|

| Skattefri gevinst maksbeløp | 10.000 kr |

| Skatteprosent | 28% |

| Kriterier for skattefri gevinst | MGA lisens |

| Spiller du på et casino med lisens i Curacao, er alle gevinster skattepliktig. Du er selv ansvarlig for å oppgi gevinsten til Skatteetaten. |

|

Hvilke casinogevinster er skattefrie?

La oss starte med det viktigste, nemlig hvilke gevinster på casino online som ikke utløser skatt på casino gevinst. Her er det spesielt to ting man trenger å ta hensyn til. Det første er skatteloven §5-50 som avgjør hvilke gevinster som er skattbare, og deretter er det EØS regelverket for pengespill.

Begge deler spiller nemlig en rolle for hvor mye du kan vinne skattefritt på casino. Lovverket har et utgangspunkt om at alle tilfeldige gevinster skal regnes som inntekt, og dermed utløse inntektsskatt på 28%, men allerede her blir ting komplisert. Det er nemlig to tilfeller som IKKE utløser skatt for norske spillere.

- Gevinster fra Norsk Tipping – Gevinster fra Norsk Tipping sine spill er som utgangspunkt skattefrie for norske spillere. Dette gjelder både lotterier og andre gevinster man vinner fra nettsiden deres.

- Gevinster under 10 000 kr – Videre er alle individuelle gevinster under 10 000 kroner skattefrie, og ikke meldingspliktige. Dette betyr at du fritt kan spille på nett og vinne opptil 10 000 kr per spinn(runde) uten at du må betale skatt av gevinsten din.

Når må man betale skatt på casino gevinst?

Når det gjelder skatt på gevinster, så er det norske regelverket langt fra enkelt – og det er nok en hensikt bak det. Norske spillere er nemlig selv pliktig til å rapportere inn gevinster, og må holde styr på når det utløses skatt selv. Her er det mange som er uenige om hvorvidt norsk lov trumfer EØS regelverket, men Skatteetaten har kjørt flere saker på dette og vunnet.

Derfor er det utgangspunktet i §5-50 av skatteloven som gjelder når man skal kartlegge disse mulighetene. Denne tilsier at alle gevinster fra sjansespill som overstiger 10 000 kroner skal regnes som inntekt, og utløser en skattesats på rett under 28%. Unntaket er om det allerede har blitt betalt skatt i et annet EØS land for spillet. Skatteetaten har tidligere publisert flere rettskilder som illustrerer tidligere saker, og et godt eksempel på dette er en sak der en kvinne over en periode hadde vunnet mer enn 1 647 549 kroner på casino uten å oppgi dette til myndigheten. Du kan lese saken hos Skatteetaten her.

For å gjøre det litt enklere har vi laget et par eksempler nedenfor som tar utgangspunkt at man spiller fra Norge.

- Eksempel 1: Du spiller spilleautomater på ditt foretrukne nettcasino og vinner 8000 kr, 4000 kr, 2500 kr og 5000 kr på én dag. Dette gir deg gevinster på 19 500 kr, men vil ikke utløse skatt – da ingen enkelt gevinster er over 10 000 kr.

- Eksempel 2: Du spiller på en megaways spilleautomater, satser 1000 kroner og vinner 15 000 kroner på én spinn. Denne gevinsten er skattepliktig,men kun gevinsten. Dette betyr at du kan trekke fra de 1000 kr du satser og betale skatt på 14 000 kr.

Skatt på gevinst fra Poker

Det er samme regelverket som gjelder for poker som for andre pengespill. Dette betyr at alle gevinster over 10 000 kroner skal rapporteres inn og skattes av. Det som gjerne skiller poker fra spilleautomater og andre sjansespill, er at det er et ferdighetsspill. Dette betyr at spillere som er gode, faktisk kan forvente å vinne mer, og dermed bør sette seg godt inn i kravene for skatt.

Når det er sagt, så er det også de samme unntakene som andre steder. Du trenger bare å skatte av gevinsten dersom du vinner over 10 000 kroner fra én turnering. Er gevinstene spredt over flere turneringer, trenger du ikke skatte av pengene.

Casino skatt på gevinster fra odds

Spiller du odds på nett må du belage deg på casino skatt om du finner stort. Her er faktisk regelverket langt mer klart i talen enn det vi har sett på andre typer spill, og det er ikke i din favør. Tvert imot er regelverket for skatt på casino gevinst fra odds utrolig ugunstig for spillere. Her må du nemlig skatte av hele gevinsten, og får ikke noe fratrekk for innsatsen du risikerte.

Skatt av casino gevinst på kryptospill

Selv om man spiller på krypto spill på casino, så er det samme regler som gjelder. Her er det gjerne snakk om Plinko Casino og Crash Gambling, men de faller begge i kategorien sjansespill med tilfeldig gevinst. Dermed er det standard regler fra lovverket som gjelder. Vinner du mer enn 10 000 kr på én runde, vil de være opplysningspliktige og utløse skatt på casino gevinst. En annen utfordring når man spiller på krypto casino – er at valutaen i seg selv kan utløse skatteplikt. Om kryptovalutaen din stiger i verdi underveis, og du realiserer denne – vil det utløse kapitalskatt på toppen av gevinstskatten din. I slike tilfeller kan det være lurt å rådføre seg med en profesjonell for å sikre at du får riktig fratrekk, men også slipper baksmell på skatten senere.

Er casinoer i EU skattefrie?

Det har dukket opp en del merkelig informasjon på nett rundt dette med casino skatt, og mye av dette skyldes EØS regelverket. En del sider snakker om at EØS regelverket overskriver det norske lovverket rundt casino på nett som har gyldig EU lisens.

Dette er ikke tilfellet, og så lenge du som spiller befinner deg i Norge – og er skattepliktig her, vil det være skatteloven som gjelder for deg. Pass derfor på at du setter deg godt inn i regelverket og hva du er rapporteringspliktig for. Når det er sagt, så er det bare gevinster over 10 000 kroner som er skattepliktig, alle andre er fortsatt skattefri.

Hvordan rapportere inn skattepliktig gevinst

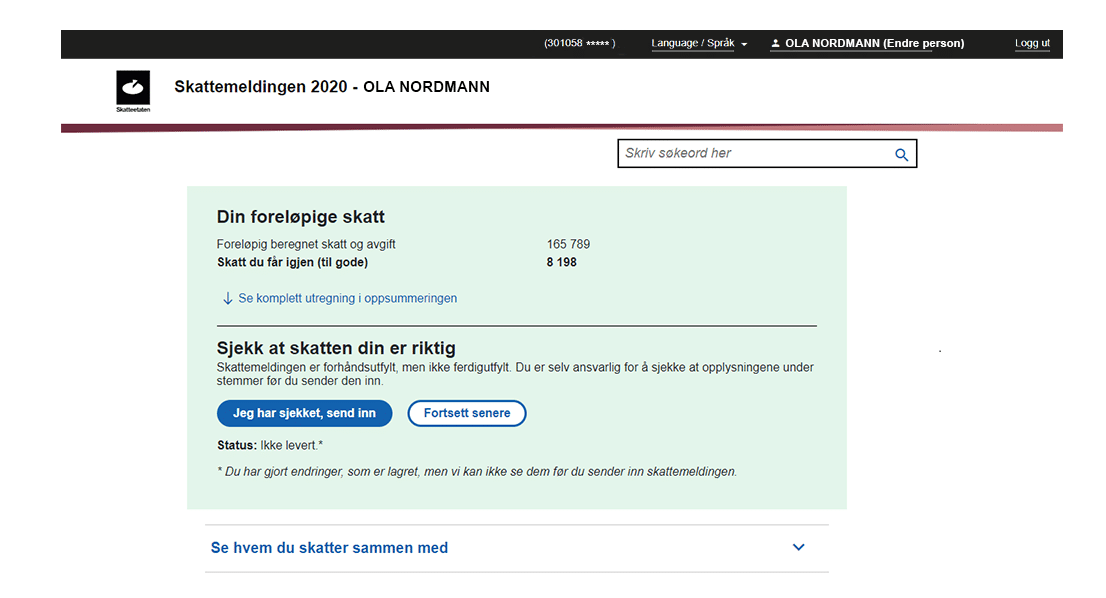

Videre er det viktig å merke seg at det er du som spiller, som selv er ansvarlig for å rapportere inn gevinstene dine. Disse skal inkluderes på skattemeldingen din som en inntekt. Dette er et punkt mange slurver med, men det kan fort koste deg dyrt. Det har vært flere slike saker i nyhetene, og det kan medføre både tilleggsskatt og straffeskatt for deg som skulle betalt.

Når du skal rapportere inn gevinster er det post 3.1.12 som skal benyttes. Denne heter “andre inntekter” og er for annen kapital inntekt. Har du motparter som skal trekkes fra på skattemeldingen din, kan dette gjøres i post 3.3.7. Her er det viktig å merke seg at du kun skal rapportere inn enkelt gevinster over 10 000 kroner. Skattemeldingen sendes ut i starten av Mars og du kan endre den ved å logge inn på nettsiden til Skatteetaten.

Oppsummering

Som vi har sett i denne guiden er det liten tvil om at casino skatt er et innviklet og litt krevende emne, men det er overkommelig når man bare vet hvilke regler som gjelder. For norske spillere er det viktig å ta utgangspunkt i lovverket her i Norge. Lenge du er bosatt i Norge, er det skatteloven du må følge. Det har ingen betydning om du har tjent pengene i Norge eller i utlandet. Som vi har sett på, kan det derimot ha betydning for hvorvidt du har betalt dobbel skatt. Om pengene fra gevinsten allerede har blitt beskattet i landet du vant dem, kan du få fratrekk på dette i Norge. Har du derimot ikke betalt noen skatt av casino gevinst enda, vil det være norske satser på ca. 28% som gjelder. Om du skulle være i tvil, kan du lese mer på nettsiden til Skatteetaten, og eventuelt forhøre deg med en regnskapsfører.